Decreto “Liquidità” Le misure per il Fondo con le modifiche del Decreto “Sostegni bis” – L’esperto fiscale risponde

Accesso semplificato, coperture incrementate e platea dei beneficiari ampliata

Il DL “Liquidità”, convertito in Legge 5 giugno 2020 n. 40 e modificato da ultimo dal DL “Sostegni bis”, ha potenziato il Fondo di garanzia per fare fronte alle esigenze immediate di liquidità delle imprese e dei professionisti che stanno affrontando le conseguenze dell’epidemia da COVID-19.

Le procedure di accesso sono state semplificate, le coperture della garanzia incrementate e la platea dei beneficiari ampliata. Le misure straordinarie a valere sul Temporay Framework sono in vigore fino al 31 dicembre 2021.

Imprese e professionisti che vogliono ottenere la garanzia del Fondo, devono rivolgersi a banche e confidi che effettueranno la domanda. Quando l’intermediario finanziario presenta la richiesta di garanzia al Fondo il soggetto beneficiario riceve un’e-mail di avviso.

Su piccoli prestiti fino a 30 mila euro l’intervento del Fondo copre il 90% dei finanziamenti con durata massima di 15 anni senza che venga effettuata, ai fini della concessione della garanzia, la valutazione del merito di credito. Fermo restando l’importo massimo di 30 mila euro, il finanziamento non può superare il 25% dei ricavi o il doppio della spesa salariale annua dell’ultimo esercizio utile. È stata ampliata, inoltre, la platea dei beneficiari: alle PMI e alle persone fisiche esercenti attività di impresa, arti o professioni, si sono aggiunti broker, agenti e subagenti di assicurazione nonché enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti.

La garanzia è concessa automaticamente e il prestito può essere erogato dalla banca senza attendere la risposta del Fondo. Per questo tipo di finanziamenti è stato predisposto un apposito modulo di domanda semplificato (Allegato 4 bis ex Legge di Conversione).

NB. L’allegato 4 bis ex Legge di Conversione deve essere presentato alla banca o al confidi cui il beneficiario si rivolge per ottenere il prestito e non direttamente al Fondo di garanzia.

L’approvazione delle domande senza valutazione del merito di credito ai fini della concessione della garanzia riguarda tutti i soggetti ammissibili e tutte le operazioni finanziarie. Il Fondo approva le domande presentate da banche, confidi e altri intermediari finanziari dopo aver verificato soltanto che il soggetto richiedente sia tra quelli ammissibili e che non superi i limiti di aiuto previsti.

Per le altre operazioni ammissibili ai sensi del Temporary Framework la garanzia diretta copre tutti i finanziamenti al 80% fino a un importo massimo di 5 milioni di euro per singolo beneficiario (il precedente limite era di 2,5 milioni) su operazioni finanziarie della durata massima di 8 anni. L’importo massimo può essere raggiunto anche sommando più domande di ammontare inferiore. La garanzia dei confidi, invece, può coprire fino al 90% con riassicurazione/controgaranzia del Fondo al 100%.

In sede tanti modelli delle nuove collezioni

Aperitivi con taglieri ricchi e gustosi

A determinate condizioni i confidi possono aggiungere, a valere su fondi propri, una copertura aggiuntiva del 20% alla garanzia diretta fino a coprire 100% del finanziamento. Alle stesse condizioni i confidi posso anche garantire le operazioni finanziarie al 100% con riassicurazione/controgaranzia del Fondo all’80%.

Anche nel caso delle rinegoziazioni (con almeno il 25% di credito aggiuntivo e riduzione del tasso di interesse) la garanzia diretta copre l’80% dell’operazioni finanziaria. La stessa percentuale del’80% può essere coperta dall’intervento dei confidi con riassicurazione/controgaranzia del Fondo al 90%.

Se i finanziamenti già garantiti ai sensi della Sezione 3.2 del Temporary Framework sono prolungati fino a un massimo di 96 mesi la durata delle garanzie sarà prolungata automaticamente, mantenendo la copertura originaria.

Sezione speciale art. 56 DL Cura Italia

La Sezione speciale interviene con la concessione di garanzie sussidiarie a favore delle imprese e dei professionisti che hanno beneficiato delle misure previste dall’art. 56 del DL Cura Italia (Decreto-legge 17 marzo 2020 n. 18, modificato da ultimo dall’art. 16 del Decreto-legge 25 maggio 2021, n. 73 – DL Sostegni bis)

Versione stampabile

L’art. 56 del DL Cura Italia stabilisce la possibilità per imprese e professionisti di beneficiare del divieto di revoca, della proroga e della sospensione sui finanziamenti in essere. I soggetti beneficiari in possesso dei requisiti di ammissibilità possono richiedere l’applicazione di queste misure agli intermediari finanziari (per la normativa del Fondo “soggetti richiedenti”).

Verificati i requisiti di ammissibilità, i soggetti richiedenti sono tenuti alla concessione delle misure stesse e hanno la facoltà di richiedere la garanzia del Fondo a valere sulle risorse della Sezione Speciale.

Le misure dell’Art. 56 operazioni

MISURA A- DIVIETO DI REVOCA. Per le aperture di credito a revoca e per i prestiti accordati a fronte di anticipi su crediti esistenti alla data del 29 febbraio 2020 o, se superiori, a quella di pubblicazione del presente decreto, gli importi accordati, sia per la parte utilizzata sia per quella non ancora utilizzata, non possono essere revocati in tutto o in parte alla data del termine delle misure

MISURA B – PROROGA. Per i prestiti non rateali con scadenza contrattuale prima della Data del termine delle misure, i contratti sono prorogati, unitamente ai rispettivi elementi accessori e senza alcuna formalità, alle medesime condizioni fino alla Data del termine delle misure.

MISURA C – SOSPENSIONE. Per i mutui e gli altri finanziamenti a rimborso rateale, anche perfezionati tramite il rilascio di cambiali agrarie, il pagamento delle rate o dei canoni di leasing in scadenza prima della Data di termine delle misure è sospeso sino alla Data del termine delle misure e il piano di rimborso delle rate o dei canoni oggetto di sospensione è dilazionato, unitamente agli elementi accessori e senza alcuna formalità, secondo modalità che assicurino l’assenza di nuovi o maggiori oneri per entrambe le parti; è facoltà delle imprese richiedere di sospendere soltanto i rimborsi in conto capitale.

Le garanzie della Sezione speciale

La Sezione speciale, regolamentata da apposite Modalità operative, interviene senza valutazione del merito di credito del soggetto beneficiario con la concessione di garanzie sussidiarie sulle operazioni finanziarie oggetto delle misure previste dall’Art. 56 del DL Cura Italia. In particolare la Sezione garantisce:

per un importo pari al 33% i maggiori utilizzi, alla data del termine delle misure, rispetto all’importo utilizzato alla data di pubblicazione del DL Cura Italia, dei prestiti di cui al comma 2, lettera a)per un importo pari al 33% i prestiti e gli altri finanziamenti la cui scadenza è prorogata ai sensi del comma 2, lettera b) per un importo pari al 33% le singole rate dei mutui e degli altri finanziamenti a rimborso rateale o dei canoni di leasing che siano state sospese ai sensi del comma 2, lettera c)

Presentazione e delibera delle domande

Le domande di garanzia devono essere presentate dai soggetti richiedenti, salvo proroghe, entro il 15 settembre (in attesa di proroga fino al 31 ottobre), come previsto dalla Circolare del Gestore n. 5/2021.

E.N.

Per conoscere gli autori di News & Social clicca qui

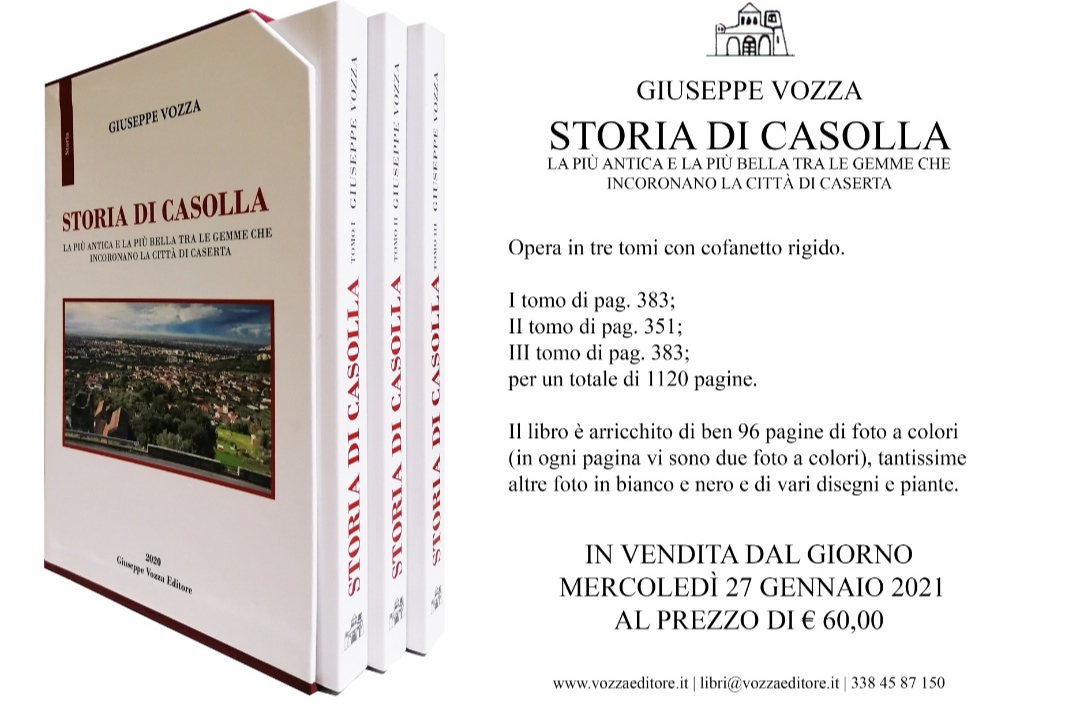

Consigliamo la lettura di questo capolavoro editoriale